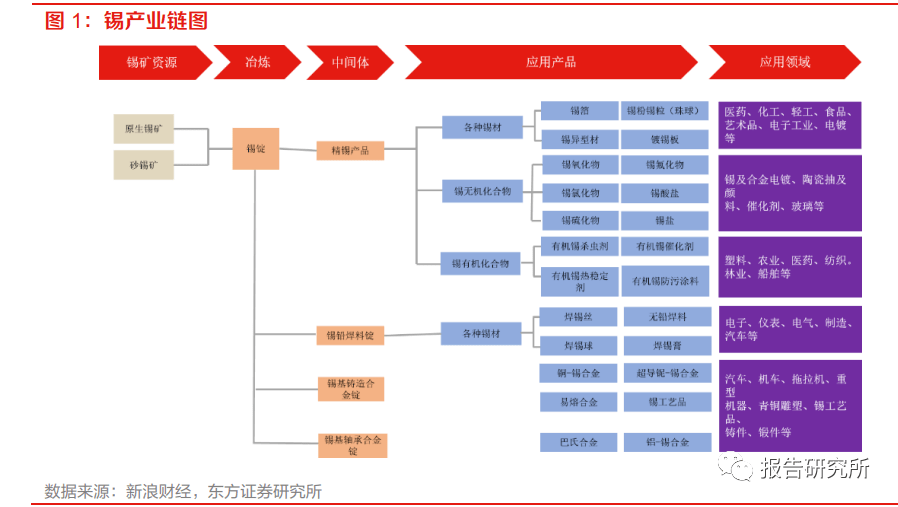

锡是一种有银白色金属光泽的低熔点无毒金属,常温下展性好,被大范围的应用于电子工业、食品包 装等领域,被称之为“工业味精”。物理性质方面,锡是一种有银白色金属光泽的低熔点金属 (熔点 231.89℃,沸点 2260℃),属元素周期表中第四主族元素,纯锡质柔软,常温下富有展 性。尤其是在 100℃时,展性非常好,可以展成极薄的锡箔。在不同的温度下,锡的形态完全不 同。锡在 13.2~161℃的温度范围内,锡的性质最稳定,叫做“白锡”。当温度下降到 13.2℃以 下,锡会逐渐变成煤灰般松散的粉末,叫做“灰锡”。在 161℃以上,白锡又转变成具有斜方晶 系的晶体结构的斜方锡。斜方锡很脆,一敲就碎,展性很差,叫做“脆锡”。化学性质方面,锡 的化学性质很稳定,在常温下不易被氧化,所以它常保持银闪闪的光泽。在空气中锡的表面生成 二氧化锡保护膜而稳定,加热条件下氧化反应加快。从产业链来看,锡产业链始于原生锡矿,经过采选、冶炼以及深加工后应用于电子工业、食品包 装等领域。产业上游的原生锡矿以及砂锡矿通过采选、冶炼过后得到锡锭,再通过精深加工得到 精锡产品、锡铅焊料锭、锡基铸造合金等产品,主要应用领域包括电子,信息,电器,化工,冶 金,建材,机械,食品包装,航天,船舶,燃料,原子能及宇宙飞船等尖端科技领域。

2009.1-2015.12:2009 年初开始,半导体消费量快速提升,叠加全球锡矿供应量大幅度地下跌,供需 缺口推动锡价格持续走高,一直持续到 2011 年上半年,LME 期货收盘价(3 个月)由 1.09 万美 元/吨升至 3.30 万美元/吨。高价刺激全球锡矿供应大幅度的增加,2011 年起缅甸矿开始放量,且产量 逐年增加,2013年全球锡矿产量增幅23%,但需求端半导体消费额无大幅度的提高,供需过剩,价格 下滑。2016.1-2020.3:2016 年初开始,受益于半导体消费快速增加,叠加国内供给侧改革导致企业亏 损,因而减产,锡价由 1.33 万美元/吨升至当年年底的 2.19 万美元/吨,一直到 2019 年中,基本 稳定在 2 万美元/吨上下,波动幅度很小。2019 年半导体消费额下滑,锡矿供应变化不大,金属 价格跌至 1.32 万美元/吨,跌幅 30%以上。

2020.4-2022.10:20Q2~21Q1,由于中国、欧美等主要锡消费国家和地区的经济复苏带来的锡需 求复苏,加之缅甸锡精矿因防疫封锁而受阻带来的供给受限,锡价单边上涨。21Q2~21Q4,全球 精锡产量增加,但半导体需求持续上升,光伏装机量保持高增速,供需两旺,价格持续上升。22Q1,补库需求+冶炼原料供应不足+俄乌冲突加剧市场对相关金属供应的担忧,锡价中枢继续 上移。22Q2~22Q3,海外主要经济体为抑制高通胀,货币流动性快速收紧引发全球金融市场衰退 情绪蔓延,有色金属价格普遍承压,锡价中枢快速下行。2022.11 至今:2022 年 11 月 2 日美联储加息 75bp 后,宏观预期明显回暖,加息放缓至 50bp, 海外锡价反弹,国内锡价跟涨。同时,国内疫情管控政策放开,进一步刺激锡价上涨。供给端, 秘鲁明苏矿山圣拉斐尔锡矿受当地政局变动影响而停产,但目前已复产。

1.1 半导体消费决定锡需求未来走势方向,或有望于 23Q2 实 现边际复苏

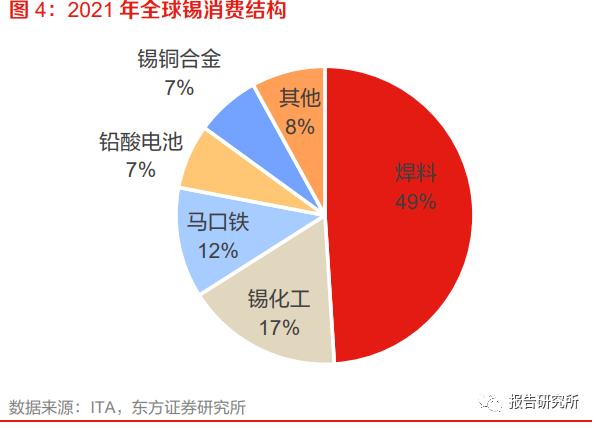

全球锡需求保持稳定,锡焊料为主要应用领域,占比将近 50%。得益于熔点低、展性好、 易与许 多金属形成合金且无毒、耐腐蚀、外表美观等特性,锡及其合金在工业和日常生活中被大范围的应用。已成为现代工业必不可少的关键稀有金属。2017-2022 年全球锡需求总量维持在 36-39 万吨,整 体较为稳定,结构上看,锡焊料是锡主要的应用领域,终端需求稳定增长。2021 年锡焊占比达到 49%,锡化工为第二大的锡消费领域,占比 17%;马口铁、铅酸电池、锡铜合金的占比分别为 12%、7%、7%。分地区来看,亚洲是最主要的消费地区,2021 年消费占比为 71%;其中,中 国是最主要的锡消费国家,2021 年占比为 47%。

集成电路半导体占锡焊料消费超过 80%,电子领域需求或决定锡价未来走势方向。参考郭林楠、 朱清 2023 年 1 月发布于中国矿业报的《锡资源定价是如何形成的—分能源和矿产资源初级产品定 价机制研究之十三》一文介绍,目前,锡焊料消费约占全球精炼锡消费的一半,其中,集成电路半导体占锡焊料消费超过 80%,大多数都用在电力、通信、消费类电子科技类产品等。因此锡焊料的需求量 与电子行业景气度息息相关。按照终端市场来划分,2021 年锡焊料应用于消费电子、通信、计算 机、汽车电子的占比分别是 26%、24%、19%和 16%。

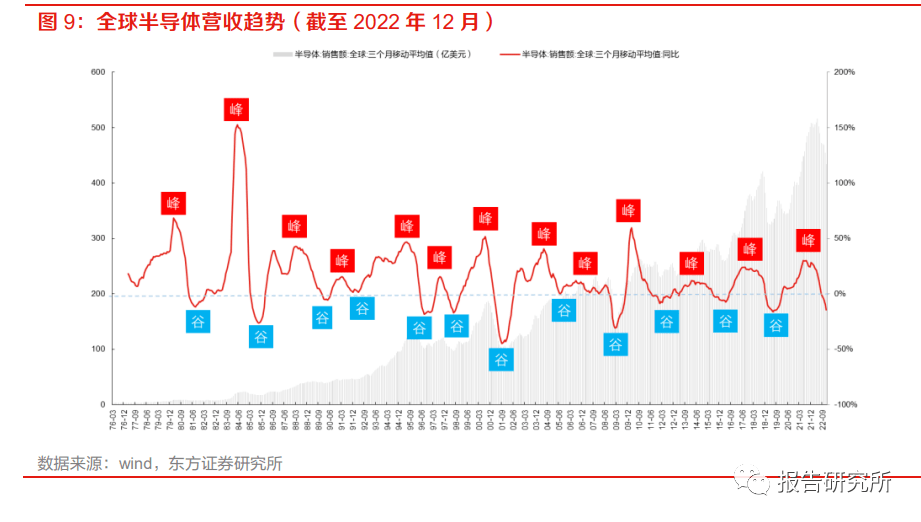

半导体行业呈现明显的周期性特征,一轮半导体周期通常持续 3.5 年。从 1976 年开始,全球半导 体产业历经 13 轮周期,从 2019 年开始处于第 13 轮周期,目前处于下行阶段,近年来每轮周期 通常持续3.5年左右,平均一个周期为:37个月。平均来看,上升期(复苏+繁荣)和下降期(衰 退+萧条)时间分别为:19 个月、18 个月,拉长时间看,上升期和下降期时间趋于一致。从 2019 年 7 月开启的这一轮半导体周期已经是度过了上升期,目前处于下降期,2022 年 3 月是 下行周期起点,2022 年 9 月开始增速开始转负,目前这一轮的半导体周期因为疫情的因素延长了 景气周期,这一轮上升期达到 32 个月,仅次于“2001 年 10 月到 2005 年 7 月”的周期。

本轮半导体周期有望于 2023 年二季度触底。据历史周期性规律判断,下降期平均为:18 个月, 转负后至触底平均值为:6 个月,如剔除 2001 年 10 月—2005 年 7 月该轮周期转负期仅 1 月,其 他周期转负后至触底平均值为:7 个月。鉴于本轮周期走势与 2001.10-2005.7 差距明显,我们大家都认为在 2022 年 9 月开始增速开始转负后,或于 2023 年 3 月实现触底,二季度半导体产业或有望实 现边际复苏。

报告下载:本报告完整版PDF已分享到报告研究所知识星球,扫描下方二维码进圈即可下载!

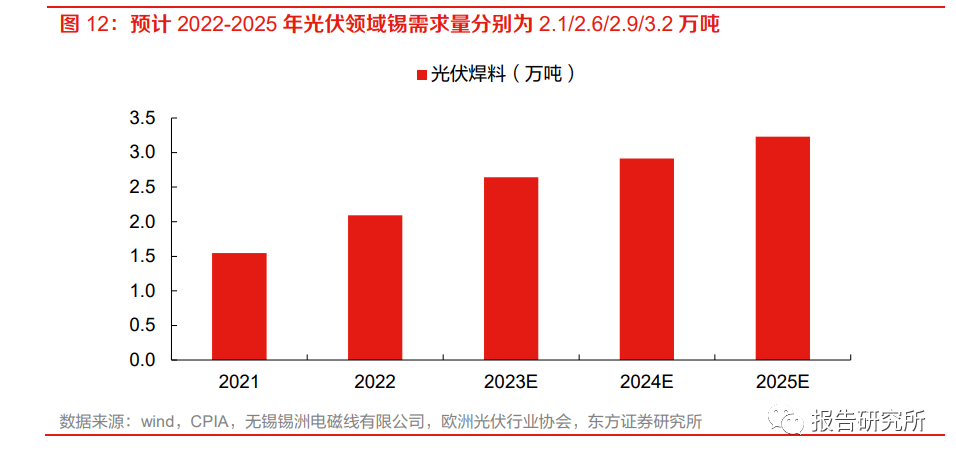

锡在光伏领域的应用主要为光伏焊带。光伏焊带又称涂锡焊带,是光伏组件的重要辅材,占组件 成本的 3%左右,属于组件的电气连接部件,用于光伏电池片的串、并联,起到导电聚电的作用, 以提升光伏组件的输出电压和功率。光伏焊带是光伏组件焊接过程中的重要材料,其品质优劣直 接影响光伏组件电流的收集效率,对光伏组件功率和光伏发电系统效率的影响较大。光伏焊带由基材和表面涂层构成,表面涂层所用材料为锡合金。基材是不一样的尺寸的铜材,并要求 规格尺寸精确、导电性能好,具有一定的强度;表面涂层所用材料为锡合金,表面涂层可利用电 镀法、真空沉积法、喷涂法或热浸涂法等特殊工艺,将锡合金等涂层材料,按一定成分比例和厚 度均匀地覆裹在铜基材四周。因为铜基材本身没有良好的焊接性能,锡合金层的最大的作用是让光 伏焊带满足可焊性,并且将光伏焊带牢固地焊接在电池片的主栅线上,从而起到良好的电流导流 作用。光伏焊带的性能不仅会影响光伏组件中由光生伏特效应所产生电流的收集和传导效率,而 且对光伏组件的服役寿命也有至关重要的影响。

光伏行业的加快速度进行发展为锡焊料带来需求空间。根据欧洲光伏协会预测数据,1GW 光伏组件所需主 流光伏焊带约 550 吨,我们参考无锡锡洲电磁线 吨太阳能光伏涂锡铜带和 涂银铜带技术改造项目竣工环境保护验收监测报告表》,锡焊料约占主流焊带质量 16—17%,目 前主流 Sn60Pb40 焊料中,锡焊料也约占主流焊带质量 17%。据此我们推断光伏组件单 GW 用锡 量 88-94吨。此外据 CPIA《中国光伏产业高质量发展路线 年全球光伏新增装机容量中性预测分别为 290/320/355GW。若我们假设光伏组件单 GW 用锡量为 91 吨,则预计 2023-2025 年光伏领域锡需求量分别为 2.6/2.9/3.2 万吨。

新能源汽车用汽车电子明显高于传统燃油车,渗透率提高带动锡焊需求提升。在新能源汽车中, 锡大多数都用在 PCB 电路板制作中的喷锡、沉锡等具体环节,随着新能源汽车发展的不断加速,智能 化的持续渗透,新能源汽车所需电子焊料较传统汽车将有迅速增加。据上海有色网 2023 年 2 月 《市场看好新能源产业带来的锡需求增量 锡市供需前景如何?》一文介绍,根据行业经验,新能 源汽车单车用锡 0.7 千克,参考 2021 年汽车电子领域用锡量,可初略估算传统汽车单车耗锡量为 350g,新能源汽车单车锡用量约为传统汽车的两倍。此外据 EVTank 于 2023 年 1 月预测,2025 年全球新能源汽车销量或将达到约 2542 万辆,22-25 年 CAGR 为 33%,预计 22-25 年全球乘用 车对应锡焊料用量分别 3.3/3.5/3.9/4.3 万吨。

1.3 锡化工:下游需求中 PVC 稳定剂占比达到 66%,或也 有望受益于地产复苏

锡化工下游需求中,PVC (聚氯乙烯)稳定剂占比达到三分之二。锡在化工方面大多数都用在生产锡 的化合物和化学制品。锡的有机物主要用作木材防腐剂、农药等,锡的无机化合物主要用作 催化剂、稳定剂、添加剂和陶瓷工业的乳化剂。根据 ITA 数据,锡化工下游需求中,PVC 稳定剂 占比达到 66%,其次是其他催化剂占比 9%,电镀占比 8%,玻璃喷涂占比 7%,聚合催化剂占比 6%。PVC 作为一种重要的建材,大多数都用在进水管、排水管、走线管,锡化工的需求与地产竣工 周期紧密关联,随着我们国家地产政策调整密集出台,预计 2023 年地产竣工将带动需求回暖。

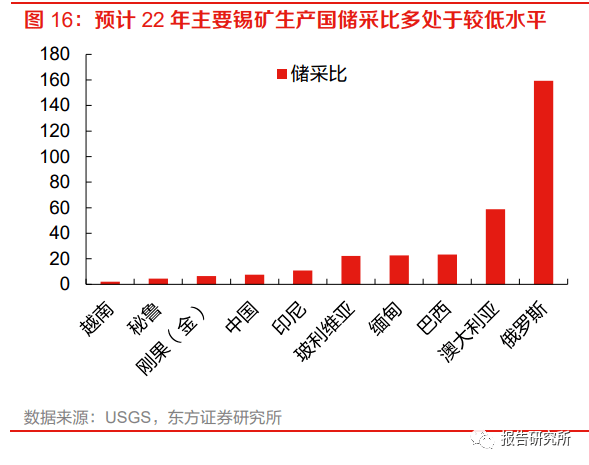

锡在地壳中的含量为 0.004%,为世界上的稀有金属之一,目前已被许多国家列为战略矿产。锡 在自然界中很少呈游离状态存在,因此很少有纯净的金属锡,主要以金属互化物、氧化物、氢氧 化物、硫化物、硫盐、硅酸盐、硼酸盐、自然元素等形式存在。目前已发现锡矿物和含锡矿物五 十余种,主要的锡矿物有 20 多种,具有经济意义的主要为锡石,其次为黄锡矿。随着 5G、半导 体和电动汽车等产业的迅速发展,锡的需求量将会促进加大,锡矿资源的保障需求逐渐重要, 目前已被许多国家列为战略矿产。如 2018 年 2 月 16 日美国内政部发布了《危机矿产清单草案》, 将锡矿列为 35 个危机矿产之一,我国《全国矿产资源规划(2016—2020 年)》将锡列为 24 种战略 性矿产之一。近年来,全球锡储量下滑趋势明显,预计未来供给保障或呈紧张态势。据 USGS 预计,2022 年 全球锡矿总储量 460 万吨,呈逐渐下降趋势,从储采比看,2022 年全球锡矿储存比已下降至历史 最低水平 14.8,分国家来看,2022 年印尼、中国、缅甸等主要锡精矿生产国储采比也仅为 10.8/7.6/22.6,预计未来供给保障或呈紧张态势。

从全球锡资源分布来看,大多分布在分布环太平洋东西两岸,最重要的矿化区是东南亚区和东亚。据 USGS 统计,2022 年印尼、中国、缅甸、澳大利亚、俄罗斯、巴西和玻利维亚锡资源储量分 别为 80/72/70/57/43/42/40 万吨,前七大资源国储量合计占比约 87.4%,全球锡资源分布相对集 中,大多分布在分布环太平洋东西两岸,最重要的矿化区是东南亚区和东亚。从矿床规模来看,锡矿床规模通常较小,且以共伴生矿产形式产出,开采方式以地下开采为主。参考中国地质调查局陈丛林等于 2021 年 8 月发布的《全球锡矿资源现状及供需分析》一文介绍, 锡矿床按矿床成因通常可划分为与花岗岩类有关的矿床、与中酸性火山岩有关的矿床、与沉积再 造或变质作用有关的矿床。与其他基础金属矿床规模相比,全球锡矿资源大型和特大型锡矿床数 量相对较少,中、小型锡矿床数量偏多,以落后技术生产的小型锡矿产量约占总产量的 40% 。在矿化类型上,主要以共伴生矿产形式产出,锡作为单一矿产的矿床较少,锡矿床共伴生的矿产 通常有钨、铜、锌、铅、锑、钼、银、铌、坦、铋和汞等。全球锡矿开采方式以地下开采为主, 其次是采砂船及水枪-沙砾泵采砂锡矿,硬岩矿物露天开采相对较少。

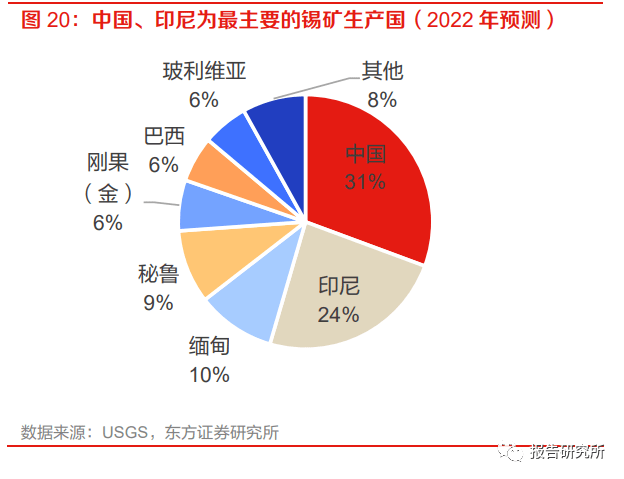

全球锡精矿生产地分布也非常集中,中国、印尼、缅甸、秘鲁、刚果(金)、玻利维亚和巴西锡精 矿产量约占世界总产量的 92%。据 USGS 预测,2022 年全球锡矿总储量 31 万吨,过去几年全球 锡精矿供给也均稳定在 30 万吨左右,中国、印尼、缅甸、秘鲁、刚果(金)、玻利维亚和巴西锡精 矿产量约占世界总产量的 92%,锡精矿生产地分布也非常集中。其中中国、缅甸等主要产区由于 锡矿品位不断下降,叠加环保和政策性原因,近年来产量下降较为明显。

从精炼锡方面来看,全球精炼锡大多分布在在中国、印尼、马来西亚、巴西、泰国等,中国精炼锡 产量占比约 50%,印尼占比约 22%。据 ITA 统计,虽然 2022 年印尼产量会降低,但总的来看, 2022 年全球精炼锡产量仍维持相对来说比较稳定,预计 2022 年全球精炼锡产量为 38.04 万吨,同比增长 0.3%。从 2019 年全球精炼锡产量占比来看,中国为精炼锡最大生产国,占比将近 50%,印尼为 第二大生产国,占比约 22%。此外据 ITA 数据统计,2021 年全球 TOP10 锡冶炼公司制作精锡合计 22.85 万吨,约占全球总产 量的 60%;2022 年全球 TOP10 锡冶炼公司制作精锡合计 21.87 万吨,同比减少 4.3%,产量约 占全球总产量的 57%,其中,2022 年 TOP10 企业中有 4 家中国企业。同时由于冶炼相较矿端更宽松,精炼锡的产量很大程度上取决于原料供应。2015年以来,全球精 炼锡产量同比增速基本与锡矿同比增速保持一致。

2.1 中国:骨干锡矿山正面临资源枯竭致生产能力下降,目前 仍需依赖进口

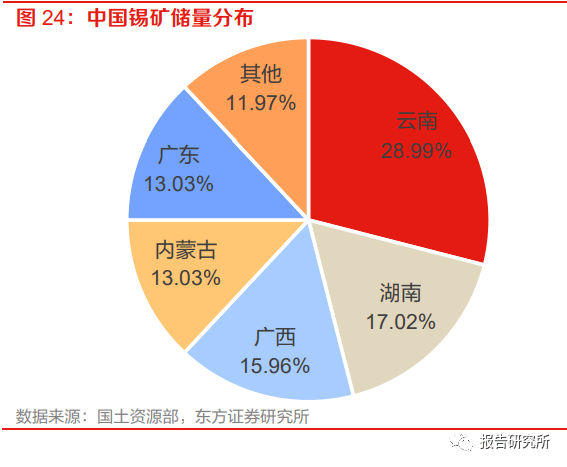

中国锡矿资源丰富,主要分布在云南、内蒙古、广西、广东、湖南等五省(区)。据 USGS 预测, 截至 2022 年我国锡矿储量约 72 万吨,占全球 16%,锡矿资源丰富,储采比为 7.6 年,低于全球 平均储采比。此外据陈丛林等 2021 年 10 月发布于矿产保护与利用的《全球锡矿资源现状及供需 分析》一文介绍。我国锡矿类型主要以原生锡矿为主,约占全国锡矿总量的 80%,砂锡矿次之, 约占 16%,且共伴生组分多(单一的锡矿仅占 12%),我国锡矿常共伴生铜、铅、锌、铋、钨和 汞等矿产,锡选矿回收率约 70%左右(全国三率调查报告)。从地区分布来看,参考王伊杰等 2022 年 3 月发布于自然资源情报的《我国锡矿资源开发利用形势与“十四五”发展建议》一文介 绍,我国锡矿主要分布在主要分布在云南、内蒙古、广西、广东、湖南等五省(区)。中国为世界第一大锡矿生产国,但国内多数骨干锡矿山正面临资源枯竭,生产能力呈现年年在下降 态势。自 1993 年以来锡精矿产量一直居世界第一,2022 年,矿山产量 9.5 万吨,占全球矿山产 量的 31%。但由于我国锡矿资源过度开采严重,后备锡资源品位低、新增查明资源储量有限,国内多数骨干锡矿山正面临资源枯竭,叠加在国内环保趋严的大背景下,许多环保不达标的小型矿 山被关停,产量规模受限, 2015 年之后国内锡矿产量生产能力呈现年年在下降态势,年产量仅维 持在 9 万吨左右。

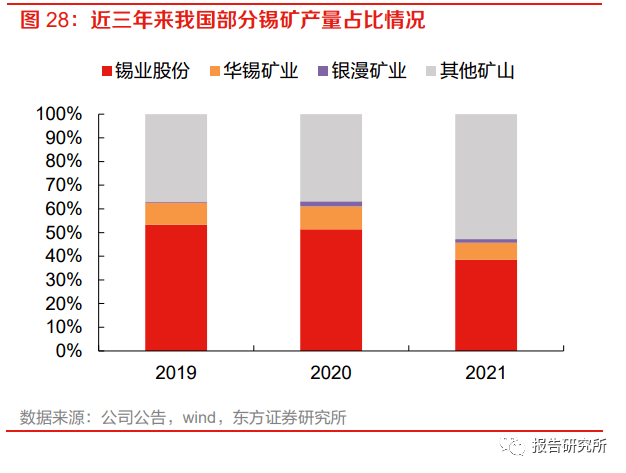

目前我国最主要的锡矿开采企业是锡业股份、华锡集团及兴业矿业(银漫矿业),2019-2021 年, 三者产量合计占我国产量比例分别约 63.1%/63.2%/47.3%。其中锡业股份是世界锡行业的有突出贡献的公司,锡、铟资源储量均位居全球第一,拥有大屯锡矿、老厂 分公司、卡房分公司和子公司华联锌铟四家主力矿山。截至 2021 年底,公司保有锡资源量 68.02 万吨。2018-2021 年公司锡原矿金属产量分别为 3.5、4.5、4.3 及 3.5 万吨,占我国锡矿产量比例 分别为 38.6%、53.2%、51.4%、38.5%,其中 2021 年产量有所下降主要系矿山出矿量和矿石品 质有所下降,叠加限电、疫情等一定程度影响。华锡矿业资源禀赋优秀,根据公司交易报告书,高峰、铜坑两大矿山采矿+探矿权范围内共有权 益金属量锡/锑/锌/铅/铜 19.07/15.30/281.74/22.76/9.39 万吨。2019-2022H1 年公司锡金属产量分 别为 7917、8152、6547 及 1680 吨,2019-2021 年占我国锡矿产量占比分别是 9.4%、9.7%、 7.2%,其中 2021-2022H1 年产量会降低主要系矿山安全事故导致。

银漫矿业为内蒙古兴业矿业旗下的一个大型铜铅锡银锌多金属矿山,目前具备年生产锡金属 7500 吨的生产能力。银漫矿业 2016 年由兴业矿业收购,按照收购之初的《采矿权评估书》,项目建 成后拥有铜锡银锌系统 2,500 吨/天、铅银锌系统 2,500 吨/天,锡精矿产量预计 4350 吨/年,品位 41%。在收购之后,公司矿山产能持续提升,参考 2023 年 2月投资者问答,目前银漫矿业具备年 生产锡金属 7500 吨的生产能力。但银漫矿业近年来干扰较多。2019 年发生“2·23”重大运输安全事故,随后进行了停产停业整 顿;直到 2020 年 7 月底开始恢复生产,后又因应急管理局下发《自查通知》,自 2021 年 2 月 3 日停产,选矿厂于 2021 年 5 月 2 日恢复生产,采区于 2021 年 8 月 21 日恢复生产,停产导致银 漫矿业 2021 年度产品产量未能达到预期。2022 年年初由于举办冬奥会,政府对炸药发放量实施 了管制,银漫锡矿在一季度的生产出现干扰,一季度国内锡矿产量大幅下降。此外第三季度赤峰 市及锡林郭勒盟突发疫情,导致运输不畅,对公司产品销售也产生了一定影响。

我国锡精矿较依赖进口,缅甸为最主要的进口国。中国虽然是精锡最大生产国,但国内锡产业链 整体呈现中间冶炼产能过剩,但两端投入不均的局面,叠加国内环保趋严的大背景下,许多环保 不达标的小型矿山被关停,产量规模受限,目前锡精矿较依赖进口。2021 年中国进口锡矿砂及其 精矿进 18.43 万吨,进口金额达 13.28 亿美元,从进口来源来看,缅甸是我国最大的锡矿砂及其 精矿进口来源地,2021 年从缅甸进口锡矿砂及其精矿 14.71 万吨,占进口总量的 79.9%;进口金 额为 7.61 亿美元,占进口总金额的 57.3%。缅甸锡精矿供应主要来自于佤邦曼象矿区,该地区锡 矿供应占比在 95%左右,佤邦地区的锡矿主要以边境贸易的形式出口至中国。

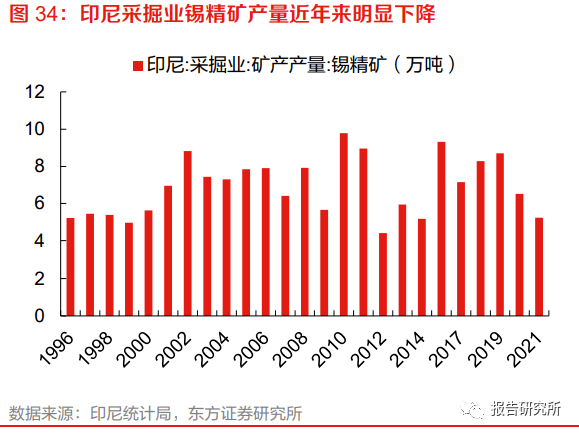

印尼锡矿资源整体较为丰富,但目前陆地资源已趋于贫化,印尼锡矿生产也正从陆上转向海上, 采矿难度增加或抑制锡矿产量。印尼锡矿资源丰富,储量高达 80万吨,位居世界第一位,矿床类 型以冲击砂矿为主,原生矿床有热液型、接触交代(矽卡岩)型和伟晶岩型,大型锡矿业基地位 于邦加-新及岛。但由于多年过度开采,目前陆上锡矿资源已逐步趋于贫化,锡矿开采深度也已 由地表下 50 米降至地表下 100 米~150 米,海上锡矿已逐步占据印尼锡矿主流。随着开采难度提 升,印尼锡矿产量也随之逐年下降,据印尼统计局统计,2021 年印尼采掘业锡精矿矿产产量为 5.25 万吨,较 20 年同比下降 19.4%,据 ITA 统计,2020 印尼锡矿完全成本也多高于其他地区锡 矿。

参考印尼最大锡供应商天马公司,其滨海锡矿储量占比已达 95%。据谢尚克等人 2022 年 2 月于 中国矿业发布的《印度尼西亚矿业开发现状研究》一文介绍,天马集团作为印尼最大锡矿生产商, 目前基本垄断了该国的锡矿资源,下辖 14 个子公司,有 4537 名固定职工,拥有 129 个采矿许可 证,矿业权面积 4737.01Km2。2021 年公司拥有锡矿资源量 91.9 万吨,储量 30 万吨,其中陆上 锡矿储量 2.0 万吨金属量,相比 2017 年的高点少 80%,而海上锡矿储量为 28.0 万吨。随着锡矿 生产从陆上转向海上,天马公司锡矿产量也出现了明显下降,2022 年 1-9 月公司锡矿石产量(锡 金属含量)为 1.45 万吨,同比下降 19%。

此外印尼也正筹谋锡出口禁令,或也将使得除印尼以外的锡供应紧张,但短期内预计仍难以实现。2022 年 10 月,印尼总统公开表示,印尼尚未决定可能实施锡出口禁令的时间,并且仍在计算禁 令的影响,但从现有时间表来看,或将在 2024 年禁止锡锭出口。参考 ITC 数据,2021 年全球未 锻造锡出口量为 24.0 万吨,其中印尼出口 7.5 万吨,占比 31%。若后续印尼为推动产业升级,禁 止相关产品出口,或将使得除印尼以外的锡供应紧张。但从印尼目前消费结构来看,印尼本国只消耗其生产的精炼锡的 5%,95%用于出口,在印尼下 游消费不足的现实下,锡锭禁止出口也将使得其国内供应严重过剩,预计现阶段印尼要想真正从 依赖原材料出口转向依靠锡发展本国增值产业仍有不小的难度。

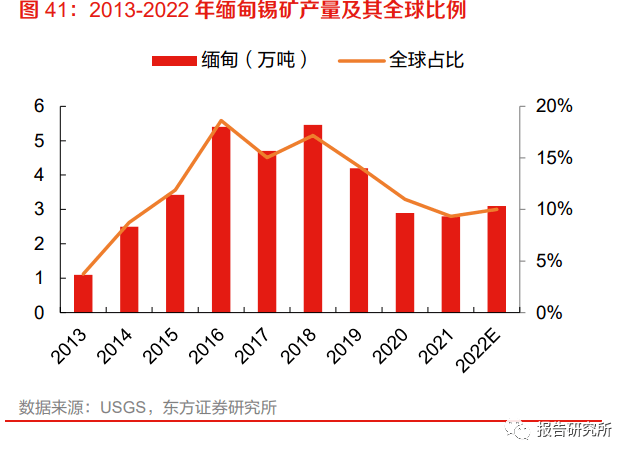

目前缅甸锡精矿供应主要来自于佤邦曼象矿区,该地区锡矿供应占比在 95%左右,且几乎全部以 边境贸易的形式出口至中国。据 USGS 预测,截至 2022 年缅甸锡矿储量约 70 万吨,占全球 15%, 储采比 23 年,高于全球平均储采比。自 2011 年缅甸佤邦政局稳定后,缅甸迅速成为全球第三大 锡矿开采国。目前缅甸锡精矿供应主要来自于佤邦曼象矿区,该地区锡矿供应占比在 95%左右。

自 2017 年以后,缅甸锡矿也已全面进入地下开采阶段,品位进一步下降到 1.5%~2%,生产成 本增幅也较快。参考 2021 年 10 月 SMM《全球锡矿资源及钻探现状解读,缅甸锡矿进口及政策 展望》一文介绍,2012 年~2015 年,该地区开采的是露天开采高品位富矿,露天矿品位甚至一 度高于 10%,最低也在 5%左右;2017 年全面进入地下开采阶段,品位进一步下降到 1.5%~ 2%,生产成本的增幅也比较快。另外,矿山的开采难度也有很大的增加,因为到低海拔地区之 后大量的矿石转向了硫化矿,高温、热水都是很大的问题,导致矿石开采量出现了比较明显的减 少。但由于前些年当地大量开采,缅甸地区的矿石库存比较多,这在某些特定的程度上支持了当地锡精 矿的产量。还有一些较低品位的矿,前些年 3%以下的都没有开采,目前的价格使得 3%以下的矿 开采具有了经济价值,这些矿又被回采使得其锡矿出口总量并未下滑。但缅甸矿山品位系统性下 降不可避免,同时佤邦政局不稳也会影响到当地锡矿开采,缅甸锡矿供应存忧。在佤邦曼象矿区 高品位、低成本矿开发之后,锡矿供给量陡升,2013-2018 年,缅甸锡矿产量由 1.1 万吨上升至 5.46 万吨,但随着 2018 年以后富矿开采结束,缅甸的锡矿生产开始下行,2022 年产量预估为 3.10 万吨,较 2018 年高点下降约 43%。此外根据 ITA 消息,受到高锡价刺激,2022 年一季度缅甸政府抛储 8000 吨。到 22 年年中,缅 甸佤邦政府锡矿库存已经不足原来的四分之一,预计缅甸抛售锡矿库存已结束。

南美洲在 20 世纪一直是全球的主要产锡地区,该区锡矿大型矿山较多,但由于地表高品位次生矿 逐渐开采结束、转而开采较低品位的原生矿,该区目前开采锡资源的品位不断下降。南美洲主要 产锡国有巴西(Pitinga)、秘鲁(SanRafael)、玻利维亚(Huanuni和Colquiri)。2020年巴西 及秘鲁开采受到疫情影响停产 3-8 个月,锡矿产量出现下降,2021 年-2022 年受锡价阶段性冲高 影响,矿山产量增长,预计 2023 年将恢复至正常水平。此外 2023 年 1 月 12 日,秘鲁明苏矿业 称暂停 San Rafael 锡矿的运营,目前已基本恢复。我们预计未来南美洲区域整体矿山供应将较为 稳定。

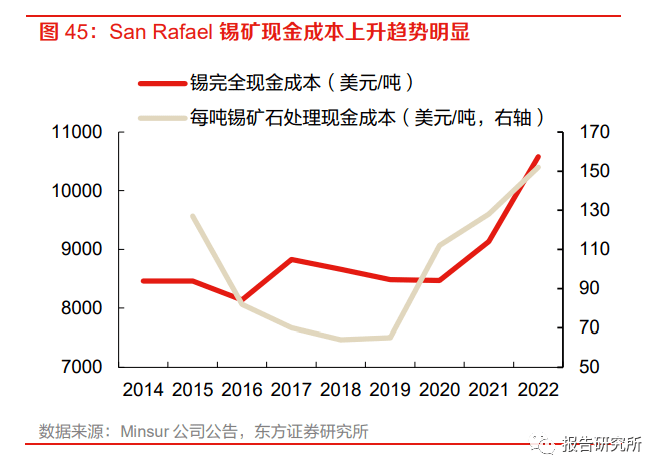

秘鲁:秘鲁锡矿山产量居世界第四位,2022 年锡矿山产量 2.90 万吨,该国 San Rafael 锡矿(属 Minsur)是全球第三大锡矿,2022 年生产锡金属量 2.82 万吨,占全球锡矿产量的 9%,占该国 产量比例为 97%。San Rafael 位于秘鲁的 Puno 省,具有悠久的开采历史,在 1996 年、1999 年、2019 年进行了 多次扩产,该矿山为地下开采,品位较高,产量大。2022 年生产锡金属量 2.29 万吨。平均入选 品位高达 2.22%,近年来矿石品位明显回升。公司 2019 年开始运营 B2 尾矿,虽然是矿源是尾 矿,但品位高达 1.05%,该品位在全球范围内排在前列,2022年B2 尾矿生产锡金属量 5284吨。整体来看,2022 年 San Rafael 锡矿生产锡金属量 2.82 万吨,占全球锡矿产量的 9%。但该矿现 金成本出现了明显提升,2022 年全年每吨锡现金成本为 10580 美元/吨,同比增长 15.8%,其中 Q4 每吨锡现金成本为 11113 美元/吨,同比增长 13%。

近年来 San Rafael 锡矿频繁遭遇干扰,2023 年 1 月由于秘鲁抗议活动不得不暂停运营, 目前已复产。2019 年 5 月,SanRafael 锡矿的工会宣布进行无限期罢工,以要求资方提供奖金, 但最终罢工影响较小。2020 年第二季度,受疫情影响巴西与秘鲁的工作天数减少,精炼锡产量同 比 2019 年 Q2 下降了 36%;2022 年 1 月,秘鲁新冠肺炎病例迅速上升,达到每天近 10 万例的 峰值,Minsur 降低了选矿厂的处理量,以抑制病例在工人中扩散(但由于品位回升,实际产量环 比基本持平)。2023 年 1 月矿山所在地爆发大规模抗议活动,Minsur 宣布 San Rafael 停 止运营,但截止目前 Minsur 已经重新复产。

巴西:巴西锡矿山产量居世界第六位。2022 年锡矿山产量 1.80 万吨,该国 Pitinga 锡矿(属 Minsur)是中国以外的资源量最大的锡矿,2022 年生产锡金属量 6934 吨,占该国产量比例为 38.5%。此外 Massangana 尾矿目前也处于在建过程中,预计 23Q2 投产运营。Pitinga 矿山位于巴西北部 Amazonas 州的亚马逊热带雨林中,截止 2020 年底,该矿山资源储量 达到 58.57 万吨,是目前中国以外资源量最大的锡矿。其中储量 36.01 万吨,平均品位 0.156%。另有伴生铌、钽,铌资源储量为 100.41 万吨,平均品位 0.198%,钽资源储量 13.51 万吨,平均 品位 0.027%。2021 年锡矿产量 6934 吨。同比增长 12.78%,平均入选品位 0.195%,主要系 2020 年疫情影响生产,基数较低。

Massangana 锡矿位于巴西 Rondônia 省,在历史上是巴西最大的锡矿之一,预计 Massangana 尾矿将于 23Q2 开始运营。2022 年 6 月奥西科资源(Auxico Resources)已经为其在巴西的马桑 加纳(Massangana)尾矿再处理项目的计划锡产量签署了一份承购协议。马桑加纳是巴西阿里 克梅斯地区(Ariquemes)历史悠久的锡矿。该矿区由 CEMAL (Cooperativa Estanifera de Mineradores da Amazonia Legal)合作社运营了约 50 年。在此期间,该矿区已生产了约 25 万吨 锡,其 2018 年的锡矿储量约为 3000 万吨(含 0.2%锡)。然而,该矿已经产生了大量的尾矿, 奥西科希望对尾矿进行再加工。该公司于 2022 年 6 月与 CEMAL 签署了一份谅解备忘录。奥西科相信它每年可以从马桑加纳的尾矿中生产 6,000 吨锡石,并已与 Cuex Metal AG 就全部锡 (3,600 吨锡精矿)签订了承购协议,该协议将持续五年。

玻利维亚有两个主要的产锡矿山,所有权都是玻利维亚矿业公司(Corporacion Minera de Bolivia),其中 Huanuni 主要产锡,Colquiri 主要产锌,副产品锡。1994 年玻利维亚的锡矿产量 为 1.6 万吨,占全球 9.0%;二十多年以来,玻利维亚的产量变化不大,基本上在 1.5-2 万吨之间 波动,但是占比却持续下降,2021 年玻利维亚的产量仅占全球 6.4%。

2.3 潜在增长:预计未来增量主要集中在非洲、澳洲地区,但 短期增量有限

从锡矿全球钻探活动来看,预计未来增量资源主要集中在非洲、澳洲地区,但短期增量有限。参 考 2021 年 10 月 SMM《全球锡矿资源及钻探现状解读,缅甸锡矿进口及政策展望》一文介绍, 2015-2018 年锡矿全球钻探活动已连续多年处于低位,预计未来整体增量有限,从区域分别来看, 全球锡矿钻探活动则主要集中在澳洲、非洲地区,其中澳大利亚占比 58%,刚果(金)占比 15%, 摩洛哥占比 15%。南美地区的秘鲁、巴西占比分别为 3%、2%。欧洲地区西班牙、捷克共和国占 比分别为 3%、1%。从新增矿山来看,根据 SMM、安泰科和 ITA 的不完全统计,预计 2023-2025 年主要新增矿山产 能约 3.70 万吨,其中 2023 年投产矿山产能达 2.58 万吨,但多集中在 2023 年底投产,预计 2023 年实际新增产量仅为 4430 吨左右。从地区分布来看,则主要集中在非洲、澳洲及欧洲地区。

非洲是未来锡矿产量增长前景较好的地区之一,2018年以后产量出现逐渐增加的趋势,预计非洲 在产锡矿产量也将继续释放,具体来看:

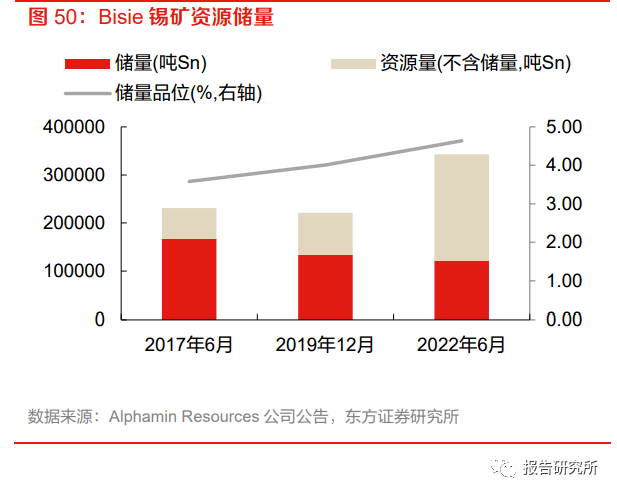

1)刚果(金):刚果(金)锡矿山产量居世界第五位,据 USGS 预测,2022 年锡矿山产量 2.0 万吨,其中Bisie锡矿目前年产量约12000 吨,占全球锡矿产量的 3.9%,占该国产量比例为60%。Bisie 锡矿:目前正在开采的是 Mpama North,年产量约 12,000 吨,品位高达 4%左右,此外 Mpama South 项目也正在开发,预计投产后贡献增量 7200 吨/年。Bisie 锡矿位于刚果(金), 目前由 Alphamin Resources 公司控股,持有 84.14%股权。该矿分为 Mpama North 和 Mpama South 两部分,目前正在开采的是 Mpama North,Mpama North 设计年产量约 12,000 吨,品位 高达 4%左右,是中国和印尼以外的第二大锡矿。虽然早期地表最高品位矿石已经开采完,但目 前早期的地采仍然品位非常高。2022 年锡金属产量达到 了 12,493 吨,同比增长 14%。Mpama South 项目目前正在开发中,依据公司 2022 年三季度报告显示,Mpama South 计划在 2023 年 1 月 1 日正式开始掘进,计划到 2023 年 12 月完工,项目建成后,预计新增锡金属量 7200 吨/年,到 2024 年,Alphamin 的锡产量将达到 2 万吨左右。

Manono 锂锡项目:Manono 矿山位于刚果民主共和国南部,占地 188 平方公里,曾在 1919 年至 1982 年期间因含锡 量而被开采,在此期间共生产了 18.5 万吨锡石精矿,大多数来源于于残余和风化的伟晶岩,所有生产 在 1982 年停止。2017 年 AVZ 对 Manono 矿山进行大规模勘探,目的是开发锂资源。Manono 锂锡项目最新资源量显示,Li2O 当量 668.43 万吨(品位 1.62%),锡金属量 31.44 万吨 (品位 0.076%)。因采矿许可证未按预期时间 2021 年 4 季度获得,原计划的 2023 年 2 季度试 生产延长至 2023 年底。根据公司 2021 年可行性研究分析报告,投产首年可生产锡金属量 2000 吨,满产生产每年约 3000 吨。

Uis 锡矿位于,是世界上最大的锡矿之一。2018 年 11 月 Afri Tin 在收购该矿山后,计划 分两个阶段重建该矿山。一期建设的目标是每年生产约 50 万吨原矿,720 吨锡精矿含锡量;二期 原计划每年生产 300 万吨原矿,5000 吨锡精矿含锡量。该项目一期在 2019 年 11 月进行投产,并且在 2020 年 11 月达到月产 60 吨锡精矿的目标产量。在对现有设施进行评估,以及公司锡精矿产量连续三个季度超过目标值后,公司对一期项目进行 扩建,于 2022 年 10 月完成调试,预计锡精矿年产量从 720 吨提升到 1200 吨,提升 67%。其中 2022 年 12 月到 2023 年 2 月 Uis 锡精矿产量已达到 361 吨,月均产量达约 120 吨,高于原月均 产量 100 吨规划,考虑到锡矿初期生产品位较高,我们仍维持原年产 1200 吨锡精矿产能假设。此外为了完成扩大破碎和锡浓缩回路的建设和调试,2022 年 9 月 7 日至 2022 年 10 月 13 日公司 关闭 5 周加工厂,这导致 9-11 月内损失了大约三分之一的可用生产时间,产量环比出现下降。

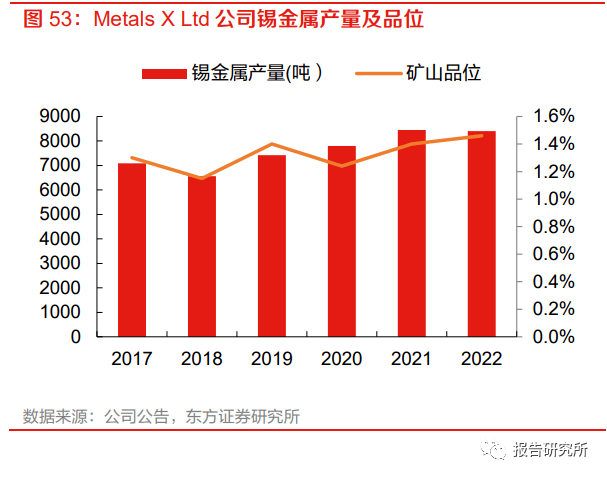

澳大利亚锡矿产量目前相对较小,大多数来源于 Metals X Ltd 公司,但未来增长潜力较大,现阶段拥 有 Mount Lindsay 及 Ardlethan Tallings 两大潜在项目。据 USGS 预测,2022 年澳大利亚锡矿 储量为 57 万 t,储量规模较大,且资源成矿潜力好,资源主要沿 Federal-Bassett 构造带分布,勘 探潜力较大,随着勘查程度加深,未来可能成为锡矿重要供应国。但现阶段澳大利亚锡矿产量相 较中国和印尼等国家相对较小,2021 年产量仅 8300 吨。且大多数来源于 Metals X Ltd 公司。截至 2022 年 12 月 31 日,Metals X Ltd 年锡矿产量 8404 吨。基本持平 2021 年,平均入选品位 1.46%。

Mount Lindsay 已经是世界上最大的未开发的锡项目之一,含有超过 80000 吨的锡金属。在同一 矿化体中还蕴藏着全球重要的钨资源,含有 320 万公吨单位的钨。Venture 矿业的 Mount Lindsay 位于塔斯马尼亚,是世界上最大的未开发的锡项目之一,含有超过 80000 吨的锡金属。也一直被 Venture 矿业公司视为公司的旗舰资产。该公司的季度报告指出,目前已经开展一个地下矿的可 行性研究,并取得了勘探方面的成功,包括在 Renison Bell 锡矿的沿线有一个大型的矿化矽卡岩。此外据 Venture 矿业披露,该矿预计将从 2024 年最后一个季度开始运营约 8 年,施工预计需要 一年时间。

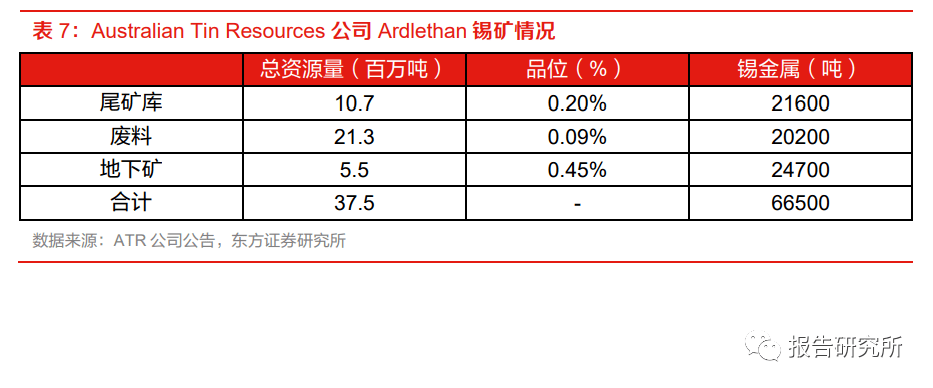

Ardlethan 锡矿合计拥有 6.65万吨锡储量资源,其中尾矿库拥有 2.16万吨锡储量,品位约 0.20%, 目前 ATR 正推进 Ardlethan 尾矿再利用,或有望于 2024 年投入运营。Ardlethan 锡矿位于新南 威尔士州 Ardlethan 镇西北 5 公里处。占地约 400 公顷,由澳大利亚锡资源有限公司(ATR)的全资 子公司 EOE 全资拥有。Ardlethan 的采矿始于 1912 年。起初规模很小,但在 1965 年至 1986 年 间,Aberfoyle Resources NL 开采了约 3000 万吨花岗岩,其中 Aberfoyle 加工了约 900 万吨锡含 量为 0.46%的矿石。剩下约 2100 万吨锡含量低于 Aberfoyle 的临界值 0.20%,被储存在废堆积场 中。2020 年,ATR 在场外进行了非常成功的测试,为废料利用提供了可行性。由于锡价下跌,Ardlethan 于 1986 年停止了采矿作业,但近年来由于加工工艺的进步和锡价的上 涨使得 ATR 考虑重新开始现场采矿作业,第一步则是对尾矿及矿场储存的废料进行再处理以生产 锡精矿,未来公司也将继续推动地下矿石得开采。在尾矿方面,ATR 现已获得 DA 批准在现场建造一个每小时 150 吨的工厂,但在投入生产之前, ATR 则需在现场进行小规模中试,如果试点成功,ATR 或计划将加工厂产能扩大至每小时 60 吨, 并全天候生产,未来则继续扩大至 150 吨每小时。

在废料储存方面:Ardlethan 矿包含约 21 万吨花岗岩,以前由 Aberfoyle 开采,现储存在露天切口 周围的废物堆中。处理储存废料也是一种潜在选择。2020 年,ATR 在场外进行了非常成功的测 试,通过试用 Tomra 矿石分选机,实现了高升级率,为未来的废料处理也提供了较强可行性。

自 2022 年 3 月开始,海内外锡价均大幅下跌,究其原因,我们认为既有锡金属自身供需平衡发 生改变,也有宏观因素如美联储持续加息影响。从现阶段来看,宏观因素方面,美联储加息或已 逐步进入中后期,宏观层面压力逐步下行。从供需来看,需求端或有望随着半导体板块实现边际 复苏,供给端虽有修复,但整体弹性有限,且主要新增矿山多集中在 2023 年年底投产,短期内 增量有限,供需关系或逐步改善,锡价或也有望逐步步入上行区间。供给方面:短期来看,随着全球疫情基本结束,传统锡矿生产国中国、印尼、缅甸等或均有一定 边际修复空间,此外新增矿山方面也多集中在 2023 年年底投产,2023 年上半年仅巴西 Massangana 尾矿项目及英国 Hemerdon 项目投产确定性较高,短期内无明显增量项目。且在低 储采比背景下,锡金属中长期增量有限。预计 23-25 年全球精炼锡产量分别为 39.5/41.0/40.8 万 吨,同增 3.95%/3.78%/-0.65%。

需求方面:据安联贸易预计,2023 年全球半导体市场销售额预计将下滑约 5%,占其中八成的消 费电子、电脑及通讯产业都会衰减,预计2023年全年电子领域锡需求或有所下滑,但若参考我们 前文分析,预计锡需求或有望于 23Q2 随着半导体产业实现边际改善,此外光伏、新能源汽车电 子等需求预计也将持续拉动锡需求增长,预计 23-25 年全球精炼锡需求量分别为 39.4/41.3/42.7 万吨,同增 2.93%/4.77%/3.38%。总的来看,我们预计 23-25 年全球精炼锡供需缺口分别为 0.12/-0.27/-1.93 万吨,未来三年供需缺 口或也将逐步扩大,锡价中枢有望抬升,同时随着半导体产业实现边际改善,锡价或也将迎来拐 点,有望逐步进入上行区间。

(本文仅供参考,不代表我们的任何投资建议。如需使用相关信息,请参阅报告原文。)

报告下载:本报告完整版PDF已分享到报告研究所知识星球,扫描下方二维码进圈即可下载!

我们是报告专业研究机构及知识服务平台。专注于分享国内外各类行业研究报告、热点专题报告、调研分析报告、白皮书、蓝皮书等。所有报告来源于国内外数百家知名研究机构,覆盖新能源汽车、数字化的经济、新材料、新能源、信息技术、先进制造、节能环保等新兴起的产业,并涉及医药生物、金融、互联网+、医疗大健康等众多行业及细致划分领域。目前报告已累积近50000+,并持续更新。

1、新能源汽车、数字化的经济、新材料、新能源、信息技术、先进制造、节能环保;

应广大粉丝要求,「报告研究所」成立了报告交流群,欢迎各位公司企业、投行、投资机构、政府机构、基金、创业者及金融资本圈朋友加入!

这里能且不限于:“行业交流、报告交流、信息交流、寻求合作等......”